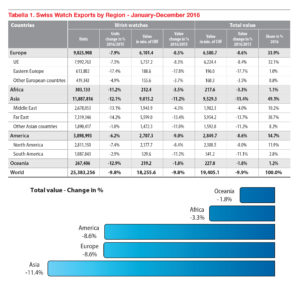

Nel 2015, dopo diversi anni di crescita continua, le esportazioni della Fédération de l’Industrie Horlogère Suisse sono rallentate e hanno presentato il segno “-“: nello specifico, la diminuzione è stata del 3,3% complessivo (3,6% se si considerano solo gli orologi da polso). Un risultato anche preventivabile, visto che, nel 2013 e nel 2014 l’incremento era stato assai contenuto, nell’ordine, cioè, dell’1,9%. Nel 2016 la flessione è proseguita inesorabilmente, arrivando al -9,9% a valore e al -9,8% a quantità. Numeri preoccupanti, ma non sorprendenti. Le motivazioni, analizzando il dato complessivo per continenti (Tabella 1 e Grafico 1), possono essere riassunte in due macrodati a valore: Far East, -13,7% (con conseguente incidenza sul fatturato globale, in discesa al 30,7%), Unione Europea, -8,4% (con incidenza sul valore complessivo delle importazioni dalla Federazione Svizzera, comunque in salita, al 32,1%, dal 31,6%). Tra queste due cifre, mettiamoci anche il -4% del Middle East (incidenza al 10,2%) e il -8% del Nord America (leggasi, in primis Stati Uniti, con il Sud America che ha lasciato sul terreno l’11,1%, ma su di un totale inferiore di più di quattro volte, rispetto al Nord America). Ci sembra un quadro assolutamente chiaro, trainato dal Far East – Hong Kong a -25,1%, Cina a – 3,3%, Giappone a -3,3% -, ma anche ben sostenuto dalla Russia (-21,6%), ancora in crisi

Nel 2015, dopo diversi anni di crescita continua, le esportazioni della Fédération de l’Industrie Horlogère Suisse sono rallentate e hanno presentato il segno “-“: nello specifico, la diminuzione è stata del 3,3% complessivo (3,6% se si considerano solo gli orologi da polso). Un risultato anche preventivabile, visto che, nel 2013 e nel 2014 l’incremento era stato assai contenuto, nell’ordine, cioè, dell’1,9%. Nel 2016 la flessione è proseguita inesorabilmente, arrivando al -9,9% a valore e al -9,8% a quantità. Numeri preoccupanti, ma non sorprendenti. Le motivazioni, analizzando il dato complessivo per continenti (Tabella 1 e Grafico 1), possono essere riassunte in due macrodati a valore: Far East, -13,7% (con conseguente incidenza sul fatturato globale, in discesa al 30,7%), Unione Europea, -8,4% (con incidenza sul valore complessivo delle importazioni dalla Federazione Svizzera, comunque in salita, al 32,1%, dal 31,6%). Tra queste due cifre, mettiamoci anche il -4% del Middle East (incidenza al 10,2%) e il -8% del Nord America (leggasi, in primis Stati Uniti, con il Sud America che ha lasciato sul terreno l’11,1%, ma su di un totale inferiore di più di quattro volte, rispetto al Nord America). Ci sembra un quadro assolutamente chiaro, trainato dal Far East – Hong Kong a -25,1%, Cina a – 3,3%, Giappone a -3,3% -, ma anche ben sostenuto dalla Russia (-21,6%), ancora in crisi

sul mercato interno e dal Middle East (Emirati Ara- bi Uniti a -2,8%, Qatar a -20,5% – e dall’Arabia Saudita a -20,3%), mai complessivamente così negativo nell’anno, con l’unica eccezione del Bahrain (+21,6%), considerando però un’incidenza sul fatturato assolutamente minimale, con i suoi 90,9 milioni di chf spesi nel corso dei 12 mesi. Osservando, dunque, i dati consolidati del 2016, riguardanti sempre le esportazioni della Federazione Orologiera Elvetica, si fa fatica ad individuare un’area trainante, poiché, anche in Europa, fatta eccezione per l’Inghilterra, con un +3,7%, evidentemente alimentato dalla Brexit, tutti i Paesi di riferimento per le importazioni orologiere dalla Svizzera hanno diminuito gli investimenti del 10% (con la Francia prossima al -20%). E gli Stati Uniti non sono da meno, come poc’anzi illustrato. Relativamente alle specifiche fasce di prodotto, gli orologi haut-de-gamme sono in costante sofferenza, sia in valore che in termini di volumi, così come in difficoltà è il segmento più economico, decisamente altalenante, ma verso il basso. A tenere in piedi il mercato, soprattutto con positivi riflessi sull’acquirente “nazionale” è il segnatempo di prezzo medio, dai 500 ai 1.500/2.000 euro al pubblico, in cui diversi brand stanno attuando delle intelligenti e, strategicamente, virtuose politiche di ottimizzazione del rapporto qualità/prezzo. Questo trend, in Italia sta proseguendo anche in questo inizio del 2017, e notevole era l’attesa per vedere come le esportazioni elvetiche avrebbero cominciato l’anno, con la segreta speranza d’incominciare ad invertire una caduta libera costante. Augurio andato parzialmente disilluso, dato il -6,2% registrato nel mese di gennaio, con una parziale flessione proprio della fa- scia media ed un recupero, seppur sempre in termini di minore decrescita, dell’orologio di pregio. Questo dato può essere collegato al ritorno della Cina, con un +7,8%, con Hong Kong che prede solamente il 3,9% e con la Russia che incrementa del 43,6%, dopo un lunghissimo periodo di rallentamento. Dato che tutti i primari Paesi europei (compresa l’Italia) hanno cominciato con il segno negativo in doppia cifra, tranne la Gran Bretagna e la Spagna, che questi siano i segnali attesi per trascinare i mercati in una direzione finalmente incoraggiante?